固定資産税のよくある質問

Q:住宅や空家を取り壊した場合の固定資産税はどうなりますか?

A:課税ルールから住宅用地への特例措置、住宅解体後の軽減措置について順を追って説明します。

①固定資産への課税ルール

固定資産税は、課税基準日である1月1日(賦課期日)現在に固定資産を所有している方に課税されます。

住宅を所有している場合、土地と建物それぞれに固定資産税が課せられることになります。

※固定資産には「償却資産」と呼ばれる資産もあり、償却資産も固定資産税の課税対象となります。

固定資産税の詳細はこちら「村税等の概要 固定資産税」

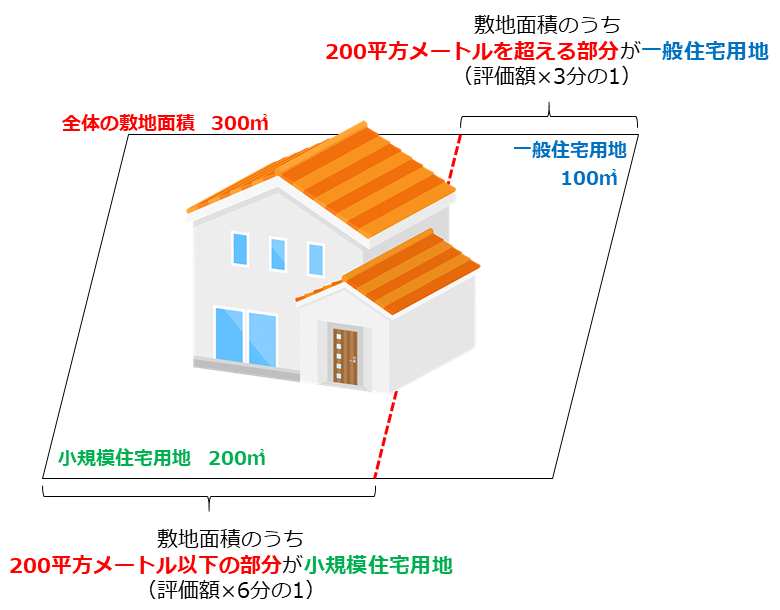

②住宅用地への特例措置

地方税では、住宅用地の面積に応じて課税標準額となるべき価格を一定の額に減ずる特例を制定しており、

住宅用地の面積で200平方メートル以下の部分は6分の1、200平方メートルを超える部分は3分の1に軽減

するものであり、六ヶ所村もこの特例に基づき住宅用地に対して、この特例措置を講じています。

住宅を解体すると建物に係る固定資産税は無くなると同時に特例措置の適用範囲外となります。

住宅用地特例措置の軽減率

| 住宅用地の区分 | 土地の利用状況と面積区分 | 課税標準額 | 税率 | |

| 小規模住宅用地 | 住宅の敷地の200平方メートル以下の部分 | 評価額×6分の1 | 1.4% | |

| 一般住宅用地 | 住宅の敷地の200平方メートルを超える部分 (家屋の床面積の10倍まで) |

評価額×3分の1 | 1.4% | |

例)敷地面積300平方メートルの一戸建て住宅の場合

③住宅解体後の土地に対する軽減措置

住宅解体後の土地に対しては負担調整措置が適用されることとなり、従来の評価額の7割を上限とし、再度

課税標準額を計算することで住宅を解体された方の負担軽減を図る措置を講じています。

個々のケースによりますがこの負担軽減措置により住宅解体前と同等の税額に抑えられる場合もあります。

※全てのケースで住宅解体後に税額が抑えられるわけではありません。

住宅用地以外の土地に対する軽減措置

| 土地の区分 | 課税標準額 | 税率 | ||

| 商業地等 (住宅用地以外の土地) |

評価額の7割を上限とした上で課税標準額を再計算 | 1.4% | ||

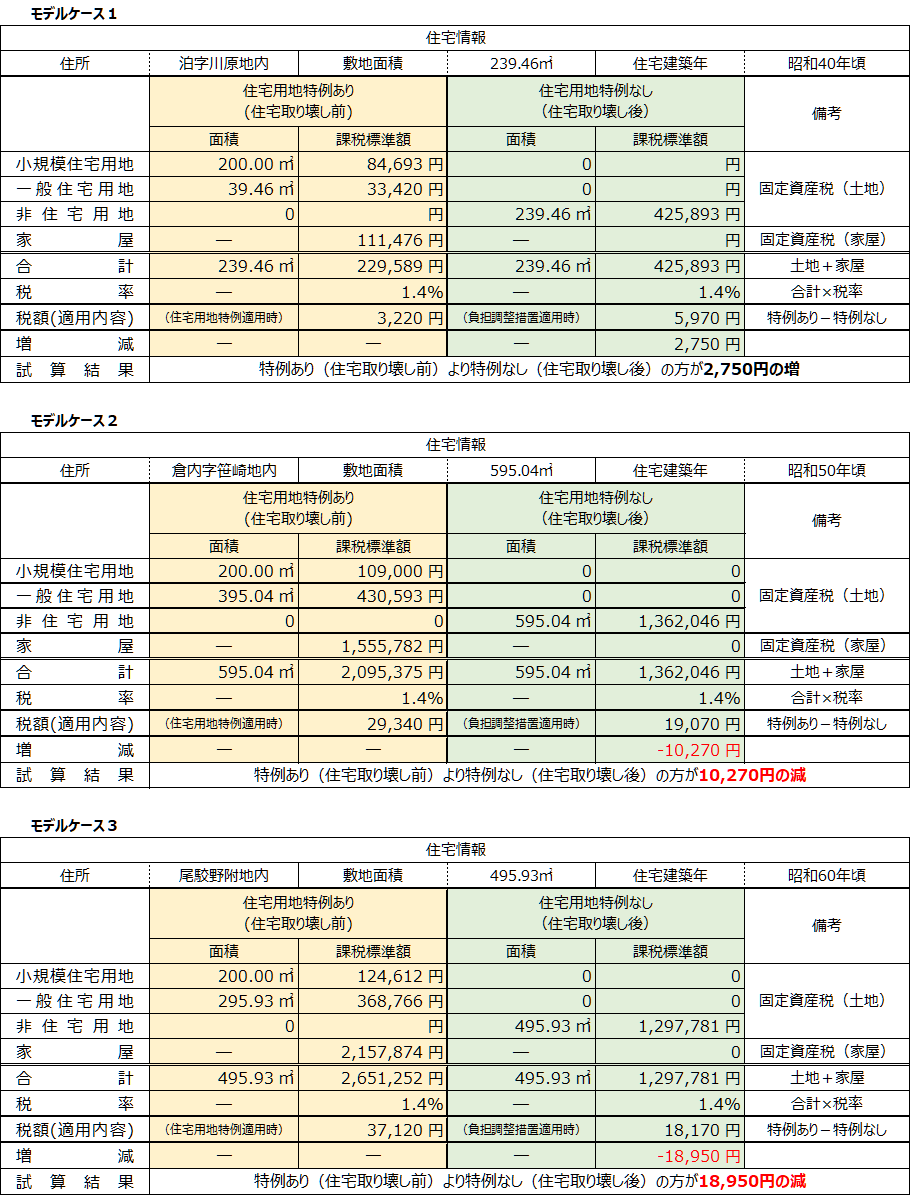

村内での住宅解体後の税額推移試算例

村内3ヶ所をモデルケースとして住宅解体前(住宅用地特例あり)と住宅解体後(住宅用地特例なし)の

固定資産課税額の変動を試算したものとなります。

※注意事項

上記試算は、令和5年度の単価を用いて試算しています。

この試算はモデルケース上での試算であり、全ての住宅用地がこのような結果になるとは限りません。

建物の築年数、小規模住宅・一般住宅用地の面積に応じて住宅取り壊し後の課税額は変動します。

④住宅解体後の税額を知るには?

税務課で住宅解体後の土地に係る固定資産税額を試算することが出来ます。

※試算は税務課窓口に来庁して頂くことになります。

電話での試算は地番誤り等の聞き間違いを防ぐため行いませんのでご了承ください。

⑤その他

村では特定空家の除却、空き家等の利活用に対して支援を行っております。

支援の詳細はこちらから「六ヶ所村住環境向上支援事業」(問い合わせ先:政策推進課)

印刷

印刷

戻る

戻る

ページの先頭

ページの先頭